来源:期货日报

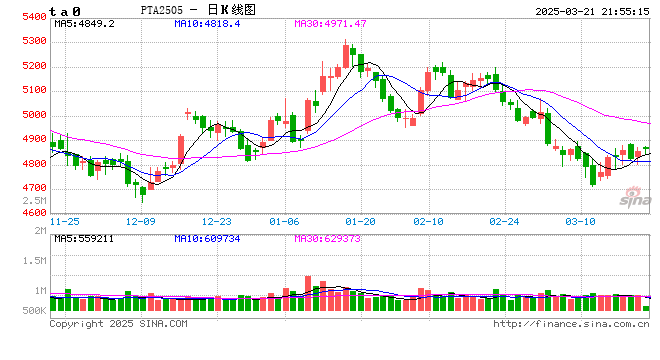

2018年上半年PTA(5844, -34.00, -0.58%)期货价格整体呈现先抑后扬走势。1月份因原油和PX大幅上涨,加上PTA自身供需结构良好且库存处于低位, PTA走势偏强;2-3月因春节前后终端放假停车,下游聚酯降负检修较多,PTA累库超预期,PTA震荡下行;4月以来PTA期货价格震荡上行,主要有多方面利好:一方面,上游原油及PX走势偏强;另一方面,上半年聚酯新装置投产较多,加上PTA装置二季度集中检修,导致PTA大幅去库存,PTA1809最高上涨至5924元/吨。虽然二季度中美贸易战的加剧以及在OPEC增产计划下油价出现回调,但因为PTA良好的供需面,PTA走势仍较坚挺。下半年来看, PTA仍有较多装置存在检修预期,另外聚酯产能投放仍在加速,我们认为下半年PTA供需面继续向好,PTA重心或将继续上移。

从上游成本端来看,6月OPEC达成名义增产100万桶/日的协议,但可能受伊朗预期以及委内瑞拉原油产量供应减少影响OPEC实际增产在70万-80万桶/日,美国原油产量持续提高以及全球贸易战影响可能使油价承压,但考虑到目前原油库存不高且全球油市仍在收紧,预计下半年油价整体高位震荡为主,震荡区间60-80美元/吨。从原料PX来看,7-8月国内腾龙芳烃160万吨PX装置有重启预期,但下半年亚洲PX装置仍有480万吨左右有检修预期(中金石化尚不确定),考虑到下游PTA的低库存及良好利润,对PX有一定需求支撑;另一方面,近期人民币汇率加速贬值,使PX的进口成本不断增加,如果下半年人民币汇率继续贬值,那么PX对PTA仍有成本支撑。但从PX绝对价格来看,因2019年上半年国内炼化装置逐步投产,年底亚洲PX价格上行或将受到一定压制。

从供应来看,一季度因春节前后终端放假停车,下游聚酯降负检修较多,且节后复工较晚,导致PTA累库超预期,累库幅度在80万吨以上;二季度,由于PTA装置检修较集中,国内几套大的装置例如恒力220万吨、台化120万吨、福海创300万吨、逸盛大连600万吨等装置的检修,再加上上半年聚酯几套新装置的投产和旧装置的复产,二季度PTA的去库存幅度也较大,4-6月去库存在50万吨以上。下半年来看,7月汉邦石化220万吨装置和利万聚酯70万吨装置检修、桐昆150万吨可能7/8月检修,预计7月PTA继续去库存;从8月以后来看,虽然目前没有明确的检修计划,但依照往年的检修情况,恒力、虹港石化、珠海BP、恒力和三房巷都有检修可能,下半年PTA福海创一条年产150万吨的PTA生产线以及四川晟达年产100万吨的PTA装置有开车预期,但时间上可能在四季度。从聚酯来看,今年聚酯新投产装置约470万吨,目前已投约223万吨,7-8月份约有130万吨投产,预计今年聚酯新产能按计划投产成功概率较高。那么总体来看,下半年PTA供需格局大概率继续向好,总体可能维持低库存状态。

图1:近3年PTA社会库存(单位:万吨)

资料来源:CCF,广发期货发展研究中心

资料来源:CCF,广发期货发展研究中心图2:近几年聚酯月度产量数据(单位:万吨)

资料来源:CCF,广发期货发展研究中心

资料来源:CCF,广发期货发展研究中心表:2018年聚酯新装置投产计划

资料来源:CCF,广发期货发展研究中心

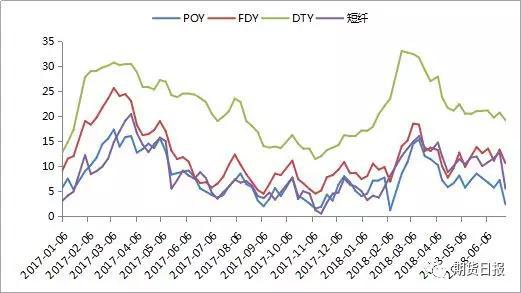

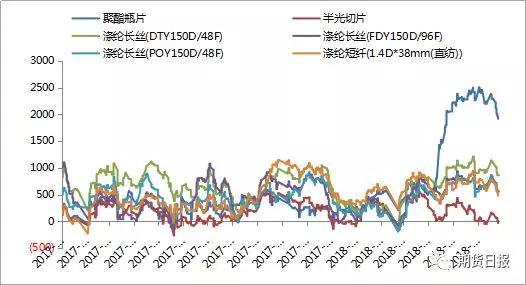

资料来源:CCF,广发期货发展研究中心从下游市场具体来看,上半年涤纶长丝景气度整体维持,自三月中下旬开始涤丝开工持续高负荷,且涤丝效益水平依然良好,但涤丝库存整体偏低,也说明了下游市场需求良好。6月底随着成本端原油和PTA的企稳反弹,涤丝产销放量明显,涤丝库存大幅下降,截止6月29日江浙涤丝工厂POY、FDY、DTY库存分别为2.4、10.6、19.2天。从聚酯产品的现金流来看,随着6月底,聚酯成本端的上涨,聚酯产品现金流有所压缩,但聚酯整体利润仍较好,尤其是瓶片利润依旧抢眼,主要是今年1季度因国外部分瓶片装置故障,导致瓶片出口大幅增加,一度造成国内瓶片现货供应紧张局面,聚酯瓶片利润大幅提高,但三季度开始因国内外新装置投放较为集中,市场供应将增加,后期利润也将压缩。

目前聚酯整体处于高开工高现金流低库存的现状,且目前坯布库存也不高,下半年有金九银十的旺季、双十一及圣诞节,加上近期人民币汇率的加速贬值以及存在继续贬值的预期,预计下半年终端订单良好,总体来看,下半年聚酯大概率运行良好。

图3:PTA及下游产业链开工率情况

资料来源:CCF,广发期货发展研究中心

资料来源:CCF,广发期货发展研究中心图4:聚酯产品库存走势

资料来源:CCF,广发期货发展研究中心

资料来源:CCF,广发期货发展研究中心图5:聚酯产品库存现金流走势

资料来源:Wind,广发期货发展研究中心

资料来源:Wind,广发期货发展研究中心总体来看,下半年原油高位震荡为主,受益于人民币汇率的贬值预期,PX进口成本或提高,但PX价格上行困难;从供需上看,下半年PTA供需格局大概率继续向好,总体可能维持低库存状态;在旺季和人民币汇率的贬值预期下,下半年终端需求良好,预计下半年PTA重心或将继续上移,运行区间5500-6200,加工差中枢在800附近,操作上仍以逢低做多为主。下半年需关注下游聚酯投产情况、PTA新旧装置开车情况及原油走势。

责任编辑:牛鹏飞

- 评论[支持者: 0 人 ,反对者: 0 人,中立者: 0 人] 查看评论信息