智通财经网新版上线,更多港股及海外理财资讯 www.zhitongcaijing.com (百度搜索“智通财经”)

文 | 肖顺兰

之前美国总统大选前,分析师纷纷预测若特朗普当选,黄金期货价格可能冲破1400关口,因特朗普上台或带来不确定性而引发避险资产大涨。可事实上,智通财经发现,也只是在大选当日,当特朗普获选趋势明朗化后,金价再度突破1300关口,并略涨至1340上方后,金价就出现回落,目前更是跌破1230关口。说好的金价大涨呢,怎么就不算数了?

黄金到底怎么了?

在选举之日,投资者可能并未过多关注选票情况,而只是紧盯黄金价格来判断谁赢得选举。事实上,当日黄金上演了历史上最“疯狂的12小时”之一的戏码,几个小时内涨幅超过60美元,并突破1340关口,之后则开始回落。

这种波动性非常之大,并令预期特朗普的当选会推升金价至1400美元/盎司的投资者十分失望。

这种大幅波动可能源于当时,投资者起初也震惊于特朗普居然会领先希拉里,因而令他们立马买入黄金、卖出股票和美元。

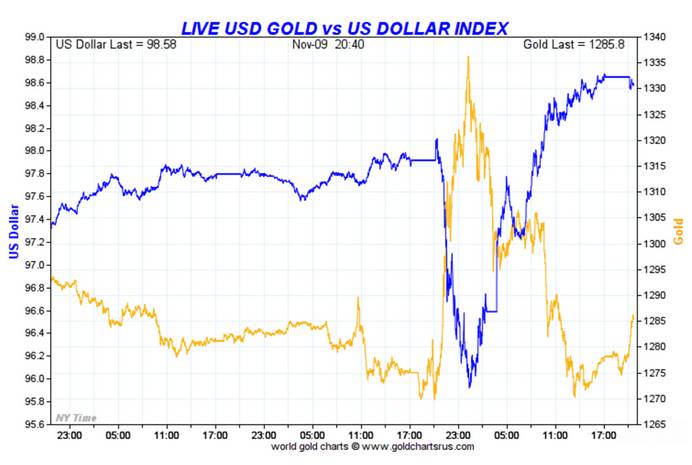

事实上,如果我们比较大选当日黄金价格(黄色)与美元(蓝色)的走势的话,如下图所示,我们会发现它们几乎呈负相关。

大选进行到尾声时,许多投资者,包括著名的黄金多头、也是《货币战争》作者Jim Rickards和曾于1992年与索罗斯一起做空英镑而大赚10亿美元的对冲基金大佬Stanley Druckenmiller,他们都开始抛售黄金,获利了结,比如Stanley Druckenmiller公开称自己清空了黄金仓位。

其他投资者如大佬卡尔·伊坎等,则在起初黄金大涨而股票大跌时,迅速抄底了股票,事实证明他们的选择是对的,后来股票表现喜人。

为何大选后股票、黄金和美元的表现都和之前预测的大相径庭?因为当时投资者面对出人意料的大选趋势时,作出的初始投资举动大多比较感性。但等他们冷静下来后,意识到特朗普当选,将重点建设基础设施,而这利好股票和大宗商品。

此外,共和党除了拿下总统之位,还横扫国会参众两院,这就意味着财政政策将能得到更好的执行,毕竟这是很长时间以来,第一次出现白宫和国会由一党独掌。

这就解释了为什么股票和美元上涨而黄金下跌?

对于这个问题,还是Stanley Druckenmiller总结得最好。他说:“我卖掉黄金,是因为我很乐观。”而他看好未来的源头,又正是出自对特朗普的大规模基础设施计划和推动放松管制的信心。

在一个增长的环境中,最好是持有股票等风险资产,而不是黄金。毕竟收入增加,意味着资产价值增加,而黄金只会让你拥有你买的那块黄金,且历史证明如此。

英国学者Roy Jastram在《黄金的永恒》一书中,分析了数百年来黄金价格与其他大宗商品的价格,发现在经济衰退和萧条时期,黄金上涨,而在经济繁荣时期,则出现疲软态势。从本质上讲,你希望在经济衰退时持有黄金、在经济强劲时持有其他大宗商品,是相当合乎逻辑的。

如果是这样的话,那是时候卖出黄金而买入其他大宗商品和股票了?

基于上述分析,似乎卖出黄金是合理的,但当前市场还存在一个问题,即债市问题,令投资者又不能做出如此轻率的决定。

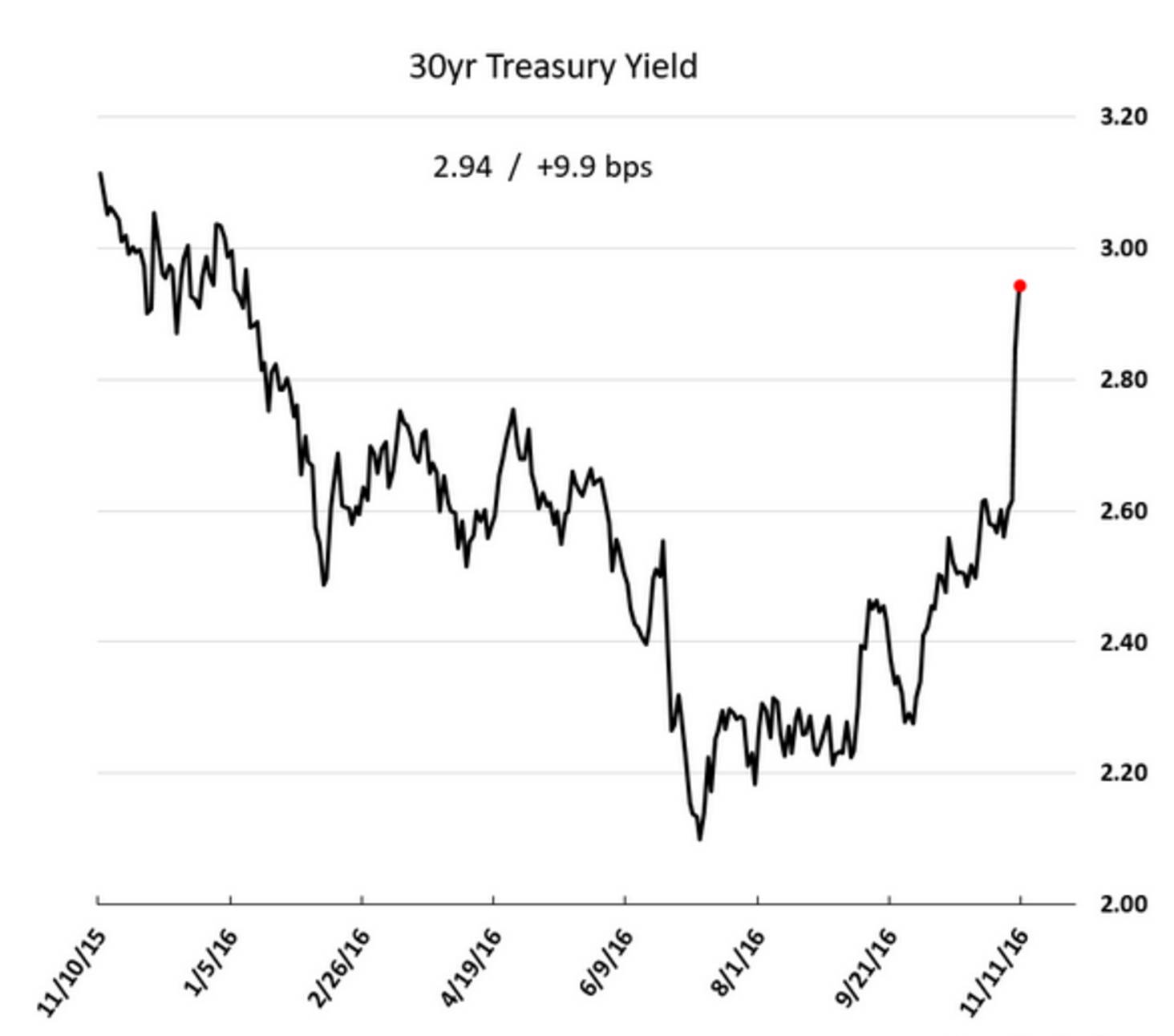

跟Jastram对过去几个世纪的研究数据不同的是,债券市场受到了央行抑制利率的影响。在这种结果下:欧洲10年期债券收益率呈现负水平,而日本筹集超过30年的时间的资金,债息可以低至0.5%。在大选前,有分析就指出这将发生变化,而在大选后,债券收益率拉升,如下图所示,美国30年期债券收益率急升。

这对持有数十亿美元债券组合的投资者(央行和大型共同基金)来说,是一件很可怕的事情,一旦债券出现抛售,他们就会面临巨幅账面损失,并随着收益率上升,债券买入量只会增多。一个星期内,债券投资者已经遭受了1万亿美元的损失,但在一个债券收益率上涨、通货膨胀的环境下,那些投资者可能会买入更多的国债。

让我们再回到Druckenmiller基于特朗普大规模基础设施计划而对经济十分乐观的言论上,那债券市场要作出何种反应,并如何来资助该计划呢?

虽然关于特朗普支出计划的细节还不是很清楚,但我们所知道的是,他计划通过削减开支和减税计划,来大幅增加预算赤字。对此,CNBC的主持人Joe Kernen也向Druckenmiller提出质疑,问如果扩大财政赤字,共和党人不支持的话,那又如何能利好股市呢?

Druckenmiller却并没有给出令人满意的回答,只是说“我不担心其他的东西......”

目前美股不跌反涨,也正是基于对特朗普基建计划的信心。但也有分析师对目前债市的表现存在担忧,并认为这不利好股市和美元。

不过这将利好黄金?

上文分析了市场环境中的一些负面因素:

债券收益率的上升将导致债券市场混乱,高盛也警告称,市场面临利率的上升时,是非常脆弱的。

特朗普的计划呼吁大规模的财政支出、放松管制,并削减税收,所有将增加美国的预算赤字和长期债务,并推升了债券收益率上行的压力。

收益率的上升也意味着所要求的回报率将上升,这对股市不利。

收益率的上升,也使全球房地产市场发展受阻,因抵押贷款支付的成本上升、置业者愿意支付的价格降低。

个人、公司和政府已经习惯了极低的利率,很长时间内筹集资金将出现困难,或将被迫支付更高的利率,从而降低投资。

以上这些因素,都是由于央行失去了对债券收益率的控制,这些收益率开始上升到更自然的水平,并正在发生。

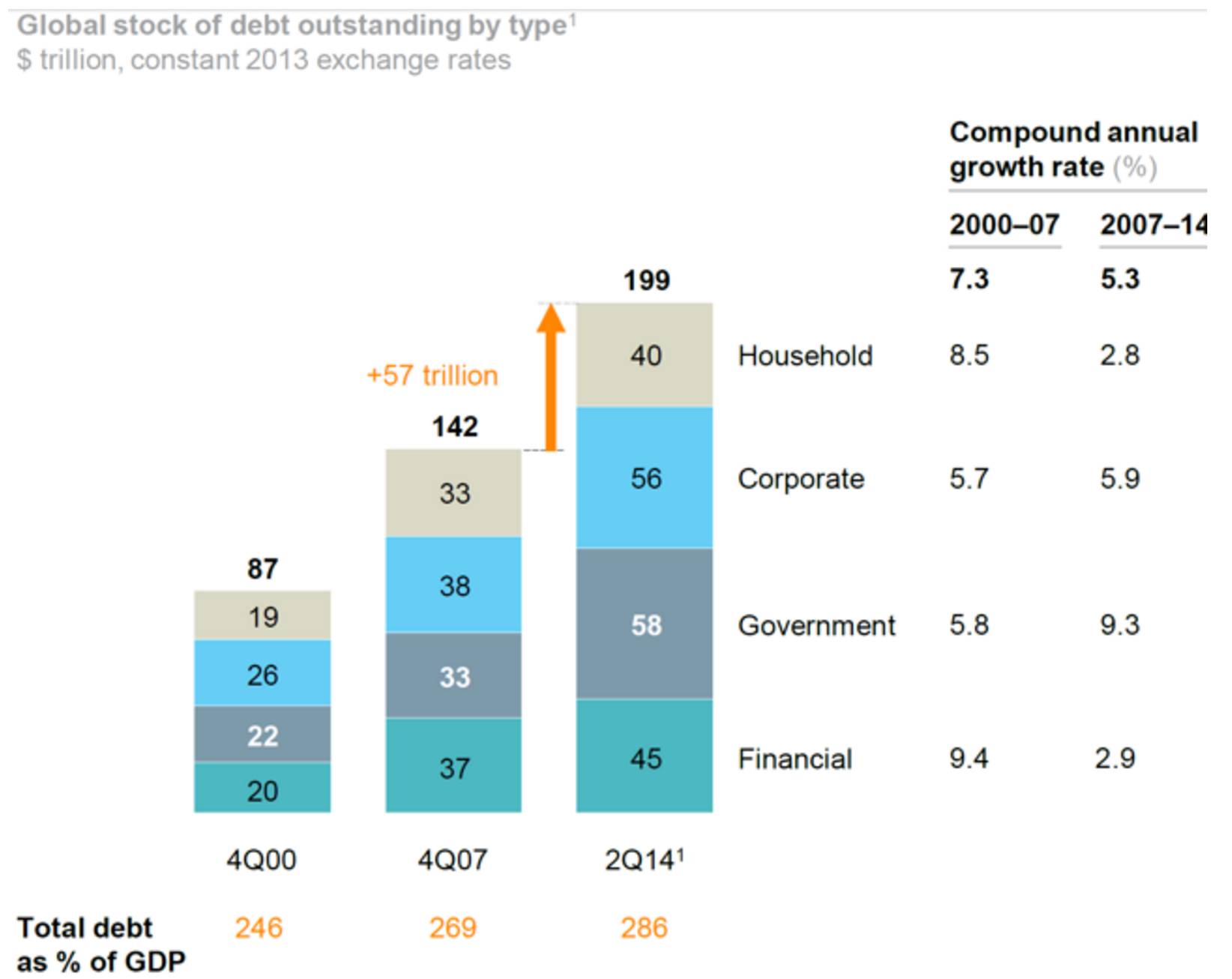

下面这张图表来自麦肯锡全球研究所,显示了债务突出的问题。

从上图可以看到,自2007年以来,全球债务水平一直在快速增长,可能是由于非常低的利率环境造成。

当债券收益率上升,而全球债务超过200万亿美元时,会发生什么?

通货膨胀;

政府赤字上升;

债券收益率上涨:

全球债务增长;

债券市场恐慌;

呼吁保护主义。

在这种环境下持有股票是不利的,但黄金则将受到青睐。

结论

在目前过度举债的环境下,对于是否增加美国预算赤字及是否可行这个问题,仁者见仁,智者见智。如果你相信债券市场将接受万亿美元的额外债务,并在不加息的情况下迎来更高的通胀率,那么你是想买入股票和大宗商品等风险资产。

但是如果你认为下一次危机始于债券市场,那任何主要的政府支出计划都将受阻,并利空美股和美元,而这种环境下,黄金可以用来作对冲。