今年以来,创业板与中小板指数调整颇大,部分个股跌幅超80%,而茅台等白马股却一骑绝尘,尤其是茅台稳稳站上450元。在这一背景下,白马股板块也成为诸多资金的重要选择,“抱团取暖”现象再次出现在A股。

A股历史上曾出现过三次弱市中资金“抱团取暖”现象,但这三次“抱团”毫无意外最终全都瓦解,从哪来回哪去。新一季的“抱团”大戏已然上演,是重蹈覆辙,还是市场风格真的就此转换?

资金“抱团”白马股

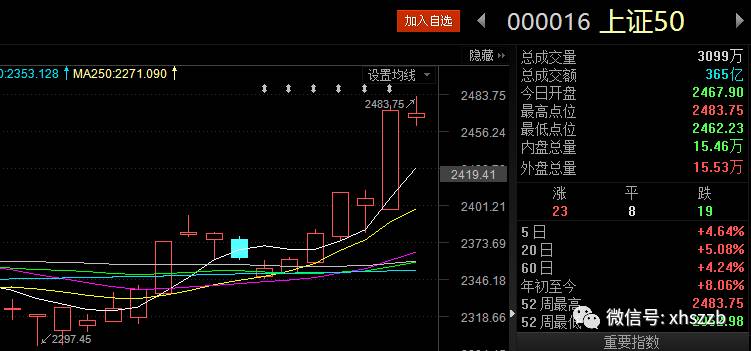

4月中旬以来,上证指数已累计向下调整超过5%,而上证50同期却逆市上扬近5%。同时,创业板指数更是从2016年底以来跌幅近20%,部分热衷小票以及题材概念股的资金损失惨重。

(上证50近期走势)

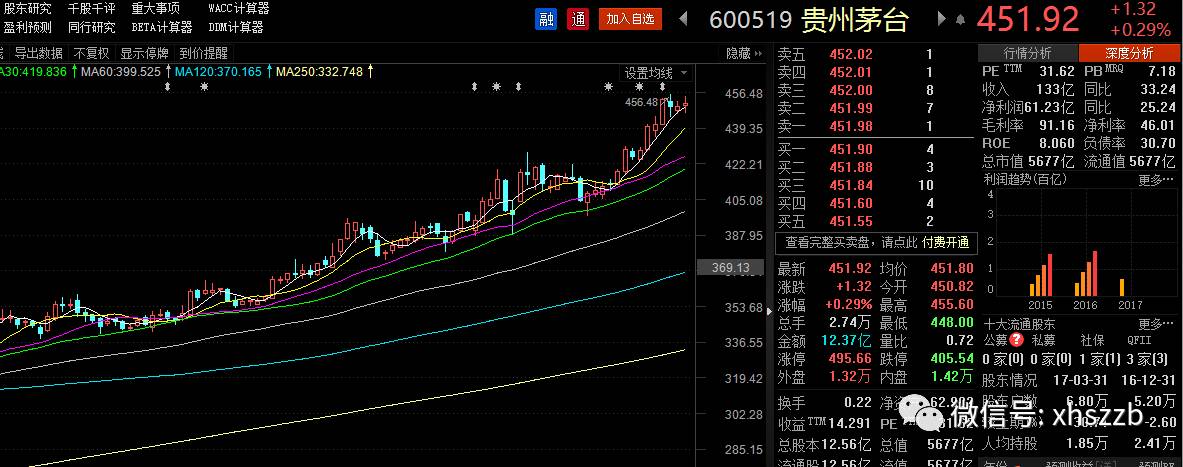

(上证50近期走势)同时,抛开更为宏观的指数,从相关个股的股价走势来看,分化差异更是明显:

更为重要的是,资金“抱团”白马股以及龙头股的现象愈发清晰。东方财富(11.600, -0.10, -0.85%)数据显示,近期的资金疯狂涌向上证50以及超级品牌等板块,其中近10日主力净流入资金最高的即为上证50,净流入资金超过48亿;而近10日主力资金净流出最多的板块则多是雄安新区以及次新股等板块,其中雄安新区净流出206亿元,次新股净流出127亿。

(最近10日主力资金净流入情况)

(最近10日主力资金净流入情况)对此,一私募人士指出,在目前的市场行情下,白马股以及大消费等板块作为资金“避险”的需求就分外突出。“一方面,指数调整压力略大,市场结构分化将越发严重;另一方面,存量资金暂时也只能依靠白马股避险,等待其他板块恢复的机会。”

三次“抱团”共性:估值看起来“便宜”

“抱团取暖”,更多是一种市场持续弱势中投资者配置的不断集中,在今年市场持续震荡调整的过程中,抱团取暖现象也更为突出,事实上A股历史上已经有3次“抱团取暖”的现象,这3次“抱团”都是怎样瓦解的?

(1)——2003年至2004年,“五朵金花”在熊市中异军突起,指数上涨30-60%,基金配置比例从32%上升至46%;

(2)——2011年至2012年,上证综指下跌28.2%,而白酒指数涨幅46%,基金配置比例从6.7%上升至历史最高点的15.3%;

(3)——2012年至2013年,14只“白马股”逆势上涨122.9%,基金配置比例从11年四季报的8.5%上升至历史最高点23.3%。

广发证券(16.580, -0.07, -0.42%)分析认为,历史上三次“抱团”的共性——拥抱“高成长性”,估值看起来“便宜”。事实上,以“五朵金花”时期为例,这些个股在2003-2004年的盈利复合增速一般都有50%到60%左右,而整个“抱团”时期的最高PE水平也没超过40倍,且越涨估值越下移。

“最好的防御就是进攻——弱市中被抱团的品种,都是不同时代背景下最强的‘成长股’。(1)在弱势的大环境下抱团行业盈利能力(ROE)不仅没有下降,反而发生了持续且明显的提升;(2)三次弱市中被抱团的品种,都有中长期的逻辑支撑,符合A股投资者“看长做短”的交易心态;(3)高成长性使得这些板块即使抱团瓦解的时候,估值看起来都不贵。”

同时,历史上的三次抱团都持续了一年以上,而其瓦解的根本原因则是对高成长持续性的预期被打破,以及出现了其它强势的替代板块分流了股市资金。

比如,2012年反腐力度加大和“塑化剂风波”等利空事件,使投资者对白酒的预期由乐观转向悲观,该年的三到四季度,白酒行业负面信息不断,“抱团联盟”也由此彻底瓦解。

白马股 机会还是陷阱?

对于目前狂奔的白马股,各方态度不一,多空差异明显。深圳一私募负责人就向中国证券报(ID:xhszzb)记者表示:

“目前市场剧烈波动,导致资金都涌向了白马股,现在市场唯一没有进行调整的就是这个板块,等这个板块出现一定调整,这也意味着市场开始真正反弹了。”

目前的狂奔的白马股行情会终结还是持续火爆?

资金远未到拥挤?

对此,知名私募星石投资方面表示:市场对于白酒增长的“后劲”主要存在两点疑问,一是目前板块估值是否过高,二是是否存在资金拥挤。估值方面,目前白酒板块仍然只是从过去的低估状态修复到合理区间,远未达到高估,龙头股估值甚至低于板块的平均估值;资金方面,机构对于大消费板块的配置距离历史高点仍有较大差距,对于白酒板块的配置也仅是接近历史中枢,虽然目前确实存在资金抱团取暖的现象,但是远远未达到拥挤。

“就未来消费白马股的走势来说,我们认为,伴随着板块估值逐步回归合理区间,估值回升将逐渐趋缓,但盈利水平将接棒估值继续推动股价,因此未来一段时间白酒板块仍然值得关注。”

不少分析人士均指出,从去年下半年以来的监管层导向上来看,“价值投资”的时代已经到来了。这里的“价值投资”并不只是机械的买低估值股票,而是意味着投资将回归基本面,更多的去关注行业景气度趋势、供需关系、公司的核心竞争力等因素。

瓦解信号——不确定性降低

在国金证券(12.080, 0.18, 1.51%)看来,短期内,投资者“抱团”消费白马板块源自行业比较优势,消费板块现在估值相比历史估值不低,但考虑到目前估值相比国际市场依然不高;而中期,消费股在以下三种情况下会出现较大风险:

(1)基本面开始变差。

(2)市场大幅调整的后期,当市场出现剧烈调整的时候,投资者往往先减仓周期、创业板等,此时消费板块交易将更为拥挤,此时如果宏观基本面依然很差,投资者将会被迫减仓消费。

(3)周期或创业板板块出现超预期的重大利好,此时可能会吸引资金减仓消费,转战进攻性板块。

在广发证券看来,不同于前三次“抱团”对高成长性的预期,本次资金“抱团”的消费白马股依靠稳定的增长和较高的盈利能力,获得了“稳定性溢价”。因此这次“抱团”的瓦解可能不会是因为龙头公司业绩的不及预期,而是因为宏观环境或者政策环境的不确定性降低。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。