标题:荣盛发展连续8年现金流为负:疯狂拿地 高管高位减持

来源:面包财经

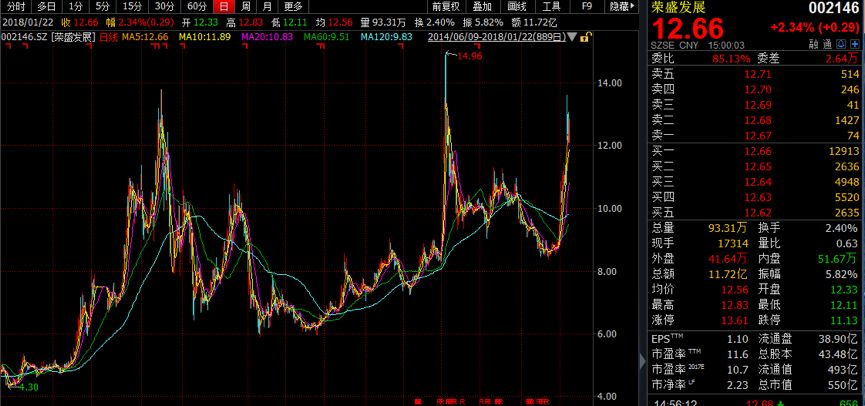

A股的房地产板块在2018年迎来了“开门红”,直接上数据:

半个多月时间,排名靠前的地产公司涨幅动辄超过20%,力压开年便炙手可热的区块链板块。

但是,在这些涨幅居前的房产公司中,有一家公司的管理层却在现在这个时点减持了股票,这引起了我们的注意。这家公司就是总部位于河北,主攻京津冀地区的荣盛发展(13.520, 0.86, 6.79%)(002146.SZ)。

荣盛发展的股价年初至今涨幅为32.84%,在房地产板块中排名靠前。这几年,荣盛发展在雄安新区、产业园等火热概念的加持下,总市值已经突破500亿元。

但是,在翻查荣盛发展的财报后,却发现了与其他地产公司不太一样的指标——经营性现金流常年为负值。

在房地产行业进入白(zuan)银(shi)时代后,强者恒强将是长期的趋势。但是即便真的最后能够跻身强者之列,对于一些显而易见的常识问题我们还是有必要进行探讨。

“诡异”的经营性现金流:上市11年,9年多为净流出

经营性现金流在大部分情况下可以用来衡量一家公司利润的含金量情况。但是,这在地产公司身上就要加以区分了,主要是因为地产公司的经营模式——拿地开发到销售回款的周期往往长达2、3年。

因此,在地产公司的财报中,尤其是中小房地产公司的现金流情况中,往往会看到有连续2、3年的经营性净现金流是负数,这时就不能一棍子打死了。

但是,如果公司的体量变大后,而经营性净现金流却仍旧为连续的负值,并且长达5年以上,那么这里就要引起警惕了。

荣盛发展的现金流就出现上述这种情况,如下图:

2007年上市至今,已经快11个年头,荣盛发展的净利润增长明显:从2007年的2.84亿元增长至2016年的43.72亿元,增加了14.39倍!

堪称惊艳的利润表现背后,却是有接近9年的经营性净现金流为负值,且经营性净现金流出额在近年来不断扩大:从2014年的-16.61亿元扩大至2016年的-36.95亿元,2017年前三季度则为净流出75.71亿元。

近十年时间是中国房地产行业的黄金十年,别说是大房企了,就连中等偏上的房企的营收和净利也都普遍增长。由于独特的周期性原因,房企经营性现金流在某些年份甚至某几个年份连续出现负值,也属于常态。但是,荣盛发展从2010年至今,连续接近8年经营性现金流都是负值,确实让人叹为观止。

在2016年的年报中,荣盛发展对经营性现金流出增加的原因解释为支付的土地投标保证金增多,而经营性净现金流与净利润存在重大差异是因为存货的增多。

疯狂拿地进行时:100多宗地块收入囊中 全年耗资超200亿

荣盛发展目前房地产销售主要在河北、江苏和山东,2016年这三个地区的销售额合计占比达到79.62%。

尽管公司一度因为雄安新区而被热炒,但在2017年4月份对深交所下发的问询函回复中,荣盛发展称截至回复日,公司在雄安新区规划范围内没有土地储备,但在周边的霸州市、永清县、沧州市等地有项目。

截至2017年6月底,荣盛发展土地储备为2849.05万平米,相较2016年底的2570.42万平米,增加了约280万平米。

近年来,荣盛发展的拿地力度不减。翻查公告,2017年全年,荣盛发展除了2月份没有新增土地外,其余11个月均有拿地记录,通过招拍挂及股权并购方式累计拿下100多宗地块,平均每个月拿地近10块。仅招拍挂拿地耗资就超过200亿元。

在加大拿地力度的同时,2015年以来,荣盛发展也提出了新的战略布局,即“3+X”战略——“大地产、大健康、大金融”以及新兴产业全面发展。2016年,来自产业园区的营收为15.08亿元,占总营收的比例为4.92%。

股市债市银行三重补血 利息保障倍数不断下滑

拿地势头如此凶猛,还要面临战略大转型,这自然需要大量资金做支持。

鉴于经营性现金流和投资性现金流常年为净流出,荣盛发展通过不断的融资来为自己的拿地战略补血。先看看荣盛发展近年来的负债率情况:

荣盛发展的资产负债率从2012年的76.56%增长至2017年6月底的85.26%,尽管在3季度略微下降至85.09%,但仍旧保持在高位。

随着债务的增加,荣盛发展的利息保障倍数下滑明显,从2012年的2.75倍下降至2015年的1.28倍,2016年和2017年略微有所回升,但远低于之前的水平,大概在1.5倍左右。

2017年6月底,荣盛发展总资产1717.85亿元,总负债1464.69亿元,净资产253.16亿元,其中有息负债约为570亿元,是净资产的2倍多。

除了从债市和银行融资外,荣盛发展在2015年定增募资了约50亿元,而在2016年提出的定增募资约49亿计划正在进行中。

内部分歧:大股东坚定增持 管理层高位减持

进入2018年以来,沪港深三市的房地产板块走势其实已经出现了分歧。A股地产板块走强,而2017年强势飙升的港股地产龙头——恒大、碧桂园和融创高位震荡,甚至出现回落。尤其是碧桂园和融创,由于此前宣布折价配股,市场已经产生了“高处不胜寒”的担忧。

即便是同一家公司内部,重要股东的动作也不尽相同。公告显示,2018年1月16日,荣盛发展总裁刘山通过大宗交易系统减持252.6万股,占公司总股本0.058%,减持均价12.18元/股,减持市值约3000万元。另外,刘山表示未来6个月内将不再减持公司股票。

管理层高位减持在近一年来并不是首次。在2017年4月份,荣盛发展股价上涨的那波行情中,高管邹家立减持了150万股,减持金额约为1700万元。而在其减持前后,董事长耿建明的弟弟耿建富先后共减持了5万股。

有意思的是,在高管减持之前大股东则进行了增持。

公司控股股东荣盛控股在2017年12月8日至12月11日期间增持了240万股,均价为8.6元/股,并且拟自2017年12月8日起的三个月内累计增持不超过1%的股份。

但是大股东增持的原因不知道究竟是出于看好公司前景还是因为股权高度质押,看一下实控人的质押情况:

三者累计质押股份约20.72亿股,占总股本47.66%,逼近50%的质押红线。其中,荣盛建设所持股份,质押率已经超过99%,接近全部质押。

之前,股价低迷之时,市场曾经担心高质押率是否会触及强平。不过,经历年初的股价上涨之后,实控人出现质押爆仓的风险正显著降低。

问题在于,股价飙升之后高管的果断减持,同样值得市场关注。即便抛开重要股东的增减持行为,多年连续经营性现金净流出、一路走高的负债率以及不断下滑的利息保障倍数,亦需要引起足够的重视。 即便是经历了年初以来的上涨,荣盛发展的市净率仍然只有2.2倍左右,市盈率也只在10倍左右,无论在港股还是在A股的地产板块中,都不算太高。去年底,股价低位之时,实控人的增持行为,也被市场部分解读为利好——尽管有高质押的阴影。

责任编辑:陈悠然 SF104