标题:荣盛发展疯狂拿地:负债三年增900亿 2股东质押近红线

中国经济网北京1月24日讯 (记者 关婧) 近日,荣盛发展(13.520, 0.00, 0.00%)(002146)的董事、总裁刘山通过大宗交易减持公司252.6万股股票,减持市值约3000万元。本次减持后刘山共持有荣盛发展1500万股股份,占荣盛总股本0.3450%。

2017年荣盛发展拿地堪称“疯狂”,全年12个月有11个月有拿地记录,仅招拍挂方式的拿地耗资就超过200亿元。

而土地储备的快速扩张也给荣盛发展带来了巨额债务。截至去年三季度末,荣盛发展的负债合计高达1496.07亿元。另外从2010年开始,荣盛发展经营活动产生的现金流就为负数,2017年1-9月经营活动产生的现金流量净额为-75.71亿元。

为了缓解资金压力,荣盛发展的股东频繁质押股权,其中大股东荣盛控股所持有公司股份总计15.50亿股,有14.60亿股已经被质押。而二股东荣盛建设所持有6亿股中,有5.86亿股被质押,质押比例接近99%。

作为一家京津冀地区的房地产企业,荣盛发展曾受益于雄安新区概念而在去年4月14日创下历史新高15.55元,但随后一路走低,截至1月23日收盘报13.52元。

负债逼近1500亿 三年增长926亿元

荣盛发展的负债近年来持续飙升,2017年中报显示,荣盛发展的资产负债率从2012年的76.56%增长至去年上半年的85.26%。

2017年8月11日荣盛发展披露中报,截至2017年6月末实现营业收入134.2亿,实现归母净利润16.8亿。总资产为1717.85亿元,总负债1464.69亿元,净资产253.16亿元,其中有息负债约为570亿元,是净资产的2倍多。

到了去年三季度末,荣盛发展的负债合计继续上升至1496.07亿元,这是近十年荣盛发展负债的最高值。荣盛发展资产合计1758.17亿元,负债率为85.09%。

回溯荣盛发展2014年三季度末,荣盛发展负债为569.81亿元,三年时间负债大跃进,增长926.26亿元。

有业内人士指出,房地产企业在2018年普遍面临资金紧缺,在销售回款和资金的双重压力下,或面临生存危机。

特别是荣盛发展主营的环京地区,是当前房地产市场调控的重点区域,很难避免业绩受到调控影响。根据荣盛发展的半年报,上半年实现签约金额272.30亿,只完成年内650亿销售计划的约42%。

两大股东质押股份逼近50%红线

为了缓解资金压力,荣盛发展的股东频繁质押股权,用于补充运营资金、偿还债务。

作为荣盛发展的控股股东,荣盛控股股份有限公司(简称“荣盛控股”)的股份质押情况并不乐观。公告显示,荣盛控股从去年4月开始,平均每月都向第一创业(11.070, 0.00, 0.00%)抵押上市公司股份。

截至去年12月29日,荣盛控股所持有公司股份为15.50亿股,其中高达14.60亿股被质押,占公司总股本的 33.58%。

而第二大股东荣盛建设工程有限公司(简称“荣盛建设”)截至2017年9月20日,持有公司6亿股,其中5.86亿股被质押,占公司总股本的13.48%。

特别是在去年12月9日,荣盛控股和荣盛建设同时将持有的9400万股和1000万股质押给第一创业证券,用来补充流动资金。

这两大股东累计质押股份约20.46亿股,占荣盛发展总股本占总股本47.06%,逼近50%的质押红线。而一旦公司股价快速走低,高质押率会触及强平风险。

除了大股东质押股权,荣盛发展还在去年通过发行定向债务融资工具融资70亿元,第一期发行5亿元在去年11月末到账。

经营活动现金流连续七年为负数

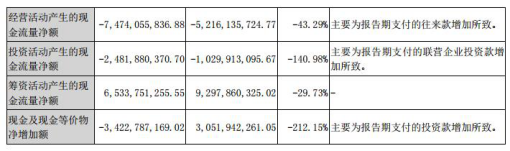

荣盛发展的2017年三季报显示,公司经营活动产生的现金流量净额为-75.71亿元,比去年同期增加0.41%,创下历史最高水平。

事实上从2010年开始,荣盛发展经营活动产生的现金流一直是负数。2010年,荣盛发展经营活动产生的现金流为-19.34亿;2011年,该数据为-4.98亿;2012年,该数据为-12.02亿。 2017年三季报

2013年至2016年,荣盛发展该项数据分别为-47.36亿、-16.60亿、-24.73亿和-36.95亿,流出额不断扩大。

荣盛发展称经营性现金流出增加为支付的土地投标保证金增多,而经营性净现金流与净利润存在重大差异是因为存货的增多。

荣盛发展在去年急速扩张,中报显示,公司先后在多个城市获得土地48余宗,规划权益建筑面积538.05万平方米,土地储备建筑面积2849.05万平方米。

公告显示,2017年全年,荣盛发展除了2月份没有新增土地外,其余11个月均有拿地记录,通过招拍挂及股权并购方式累计拿下100多宗地块,平均每个月拿地近10块。仅招拍挂拿地耗资就超过200亿元。

责任编辑:陈悠然 SF104