标题:开元股份遇活雷锋?管理层弃388万奖金 董事长套现2亿

面包财经

上市公司搞并购见得多了,并购时双方签订业绩补偿协议也是司空见惯,但是签了补偿协议的同时又签奖励协议的相对比较少见。而标的方奖励协议在手,业绩也达标了但却主动放弃奖励,就更不常见了。

公司被并购后主动放弃奖励,这难道是遇到了传说中的股市“活雷锋”?

今天要讲的这家上市公司,就真遇上了活雷锋。

今天要研究的公司是开元股份(18.890, -0.28, -1.46%)(300338.SH)。仔细梳理事情的来龙去脉之后,也许会发现“活雷锋”的故事并没有那么简单。管理层放弃奖金的同时,董事长及其家人正在手笔颇大的减持公司股份。

前情提要:业绩下滑求转型,从卖仪器到搞教育

开元股份,一家原本以煤质分析仪器为主营业务的公司,成立于2000年,2012年7月26日公司登陆A股创业板。

自2016年以来,公司开始不断通过大手笔收购的手段切入职业教育领域。在2年的时间里,开元股份连续收购了恒企教育100%的股权,中大英才70%的股权,多迪科技32%股权以及天琥教育56%股权。

自2012至2014年,开元股份的业绩相对平稳,但到了2015年,上市仅三年的开元仪器却突然业绩变脸。直接看图:

对此,公司给出的解释是受宏观经济以及煤炭产业增长乏力等因素的影响,公司营业收入呈下滑态势,利润亦伴随营业收入出现大幅下滑。

自2015年起,公司开始寻求新的利润增长点,并将目光瞄准了国家鼓励发展的现代职业教育业。

被收购方放弃奖金 13.8亿并购遇到“活雷锋”?

2016年8月,开元股份以现金加发行股票总计13.82亿的对价收购了恒企教育100%的股权和中大英才70%的股权。正是这批价格不菲的收购让上市公司遇到了主动放弃奖励的“活雷锋”。

这个事情要从收购时的业绩“对赌”说起。根据相关协议,若两家公司没有完成业绩承诺,要向开元股份进行补偿;若超额完成承诺业绩,开元股份将以适当方式分别给予标的公司超额部分的25%作为奖励。

所以到底是应该向上市公司补偿,还是从上市公司拿奖金,就要看业绩情况了。收购时,恒企教育给出的业绩承诺为2016年扣非净利润不低于8,000万元,2016年和2017年度累计扣非净利润不低于1.84亿元,2016年、2017年和2018年累计扣非净利润不低于3.19亿元。中大英才给出的业绩承诺为2016年度实现扣非净利润不低于1,500万元,2016年和2017年累计实现扣非净利润不低于3,500万元,2016年、2017年和2018年累计实现扣非净利润不低于6,500万元。

根据事务所审计,恒企教育2016及2017年度业绩完成率分别为104.09%和103.88%。中大英才2016及2017年度业绩完成率分别为106.84%和111.68%。连续两年双双达标。

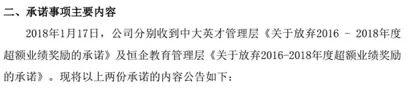

按照当初的协议,很显然两家被收购公司的管理层是可以拿到奖励的。然而到了2018年1月,开元股份发布了《关于收到业绩对赌方管理层放弃超额业绩奖励的承诺》的公告,称两家标的公司双双自愿放弃业绩奖励。

不仅给母公司贡献了高额利润,还不要业绩奖励,这种标的公司何止是活雷锋,简直是踏着七彩祥云来的英雄,而且一来还来俩!这在资本市场中,也算是稀奇。

管理层到底放弃了多少奖金,我们可以根据公开数据粗略算笔账:

毛估估,两家被收购公司的管理层合计放弃了约388万元的奖励。

毛估估,两家被收购公司的管理层合计放弃了约388万元的奖励。对于工薪阶层,388万不是一个小数字。但是资本市场的魔力在于利润经过市盈率的放大之后,可以对应更高的市值。

开元股份当前市盈率约41倍,合计近388万的利润可以贡献超过1.5亿的市值。

当前的股价,对于开元股份的大股东和董监高们确实很重要,近期包括董事长在内,都有减持动作。

业绩增长靠并表 各大股东忙减持

财报显示,2017年开元股份实现营业总收入约9.81亿元,同比增长187.67%,实现净利润约1.67亿元,同比增长4201.6%。公司给出的利润增长原因为报告期内公司的产品结构发生重大变化,由原来的检测分析仪器、燃料智能化产品扩大到职业教育的网络教育、线下教育。

2017年3月,恒企教育和中大英才正式并表开元股份。2017年度,两家公司分别贡献了11908.13万元和1604.27万元的归母净利润,分别占开元股份2017年度净利润的71.22%和13.47%。公司业绩增长确如报告所述,大部分靠的是并表子公司的贡献。

靠并购拉动的业绩也是业绩,但巧合的是,在公司业绩迅速回温的同时,公司原来的股东和董监高却开始陆续减持。交易所的股份变动数据显示:公司总经理在2018年3月份连续3次减持公司股票,减持金额合计3087.34万元。

而从2015年至今,包括董事长在内的董监高合计减持金额超过2.8亿元,以下为开元股份自2015至2018年3月董监高减持情况:

罗建文、罗华东、罗旭东父子三人为当前公司的实控人,其中罗建文任公司董事长,罗旭东任公司总经理。自2017年5月至2018年3月,罗建文和罗旭东父子共减持约1300万股,减持金额近2.79亿元。

除了实控人减持,原公司高管也陆续辞职。2016年7月,公司公告2位副总经理辞职。2018年3月,开元股份公告公司独董辞职。

与此相对的是2017年5月,原恒企教育第一大股东及实际控制人江勇增持开元股份1125万股。2017年7月,江勇任职开元股份副董事长。截止2017年12月31日,江勇共持有开元股份约3300万股,持股比例9.72%,位列公司第三大股东。

创业板是不能借壳上市的。从最近这两年股份变动的情况来看,是不是看到了花式调整公司控制权的前奏?当前开元股份实控人仍然是罗氏父子,但增减进退之间是否另有深意,需要继续观察。

既然这篇文章从收购的业绩对赌开始研究,那最后不得不再提一下开元股份高额的商誉。由于此前的巨额收购,公司当前账面商誉余额超过14亿元,占公司净资产约66%。

虽然恒企教育和中大英才都在业绩承诺期内连续2年达标,甚至被收购公司管理层还放弃了业绩奖励。但是,这并不意味着商誉减值风险就此消弥,业绩承诺期之后,如果利润大幅下滑,商誉减值风险不可不防。

一个值得注意的细节是:目前恒企教育仍在大举并购,但其在2017年并购的广州多迪科技,并表当期净利润就亏损1,257万元。

没有无缘无故的爱,也没有无缘无故的恨。资本市场上的活雷锋,故事情节不会像扶老太太过马路,恰好被人拍了照那么简单。(GCH/CBB)

责任编辑:陈悠然 SF104