供过于求 铁矿石期货反弹高度恐有限

中国证券报

□本报记者 王朱莹

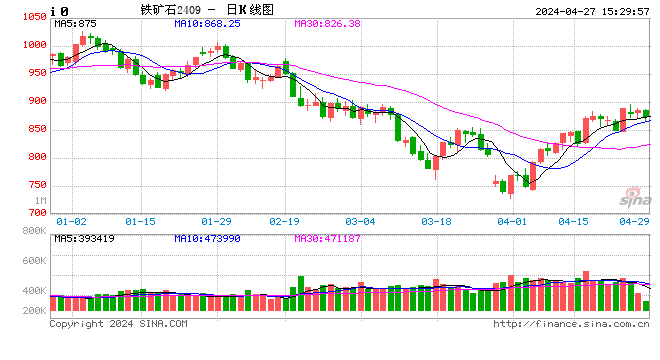

铁矿石期货在经历了一段时间回调后终于否极泰来,迎来反弹行情。分析人士指出,环保限产低于预期叠加远期供需有好转意向,引发了铁矿石的修复行情,但港口库存维持高位,供过于求格局将压制矿价反弹空间。

悲观预期修复

11月以来,铁矿石期货自低位震荡反弹,截至11月9日,主力1801合约累计反弹幅度达7.59%,收报460.5元/吨。昨日,持仓量增仓3.53万手至167.98万手。在此之前的8月23日至10月31日,铁矿石期货大跌29.37%。

方正中期期货分析师汤冰华表示,限产逐步落地,前期矿价的持续下跌令悲观预期得以消化,而在工信部限产通知公布后,力度低于预期,引发修复行情,同时1805、1809合约因远期供需的好转有走强意向,进而对近月1801合约产生支撑,但在港口高库存及环保治理限产力度很难减弱的背景下,铁矿石期价走强难度依然较大,短期1801合约将承压470元/吨,下方支撑在420元/吨。

从近远月结构看,目前铁矿石期货1805合约报478.5元/吨,1810合约报488元/吨,远月升水结构十分明显。“铁矿石期货月间结构已呈现远月升水结构,反映市场对未来价格回升的预期强烈。但库存持续攀升、发货维持高位、钢厂限产冲击需求下,现货和近月合约却难言乐观。”中信期货分析师刘洁指出。

供过于求压制价格

“11月,库存天数处于历史同期高位,钢厂主动降库存还有空间,供给过剩明显,铁矿石期价弱势将难改。”宏源期货指出。

据统计数据显示,2017年第三季度淡水河谷公司铁矿石产量为9510万吨,创单季产量新纪录。力拓第三季度铁矿石产量(自有股权)为7290.3万吨,环比增加520.4万吨,同比增加147.2万吨。必和必拓三季度铁矿石产量为5558万吨,环比下降7.6%。FMG第三季度产量为4170万吨,环比下降9%,同比下降4%。

瑞达期货指出,四季度来看,根据矿山季报数据和计划完成量,预计四大矿山发货量仍有一定增加,其中淡水河谷相较第三季度变化不大,增加96万吨,力拓相较第三季度还有400-500万吨的增量,BHBP相较三季度还有700-800万吨的增量,FMG测算第四季度发货量为4200万吨,相比三季度减少200万吨左右。总的来说,预计四季度四大矿山发货量会增加1095万吨,或意味着后市我国对于铁矿石进口量总体仍会保持较高水平。

库存上看,Mysteel统计数据显示,截至10月27日,全国45个主要港口铁矿石库存为13594万吨,较上月底的13357万吨增加237万吨。环渤海主要港口库存有明显增加,因唐山环保限产升级加码,京唐与曹妃甸两港疏港量继续下滑且库存增加尤为明显。

瑞达期货表示,铁矿石发货仍处于高位水平,随着港口压港情况的进一步缓解,港口库存有继续增加趋势,而需求端钢厂高炉开工率承压,随着后期环保力度的扩大,需求难有较好表现。在日耗不断下降的过程中,钢厂进口矿可用天数不断增加,因而钢厂难以形成集中性补库。预计铁矿石期价可能陷入400-470元/吨区间整理。