环球外汇12月18日讯--美国股市今年的迅猛涨势为2018年首次公开发行(IPO)市场表现强劲奠定基础,预计Airbnb、Spotify等几家估值数十亿美元的公司将进行IPO。

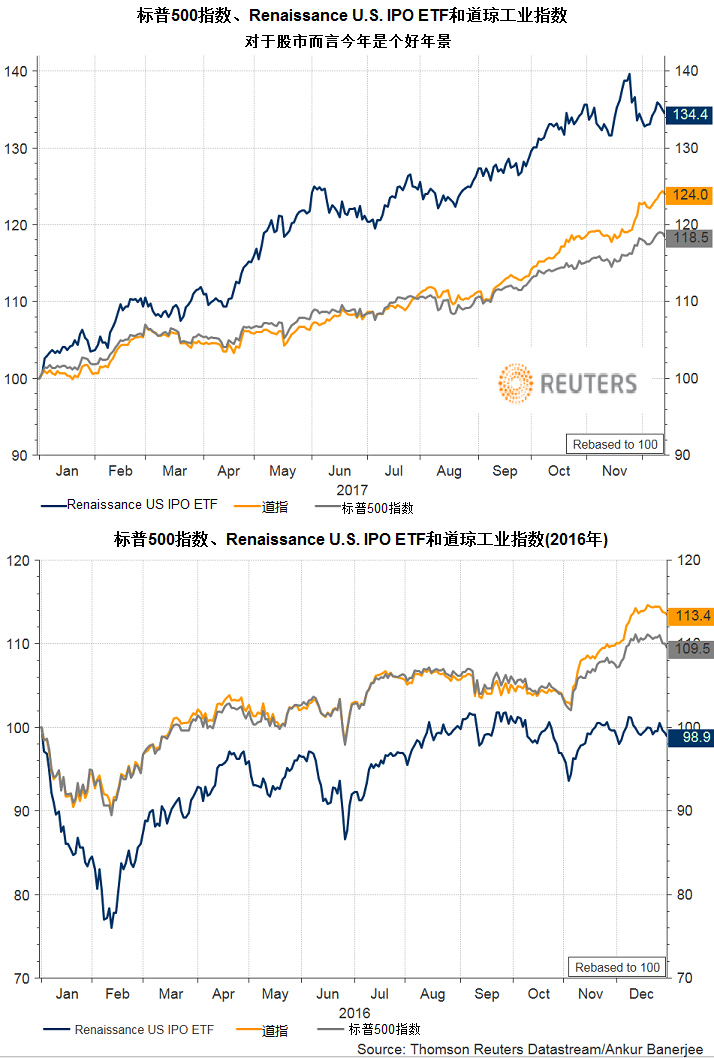

标准普尔500指数、道琼工业指数和纳斯达克指数今年均有望创下2013年以来最大年度涨幅。今年下半年美国IPO市场也随之复苏,Snapchat所有者Snap Inc和食材配送公司Blue Apron今年早些时候上市后下挫,一度对IPO市场造成冲击。Nasdaq Stock Exchange总裁Nelson Griggs表示,“随着股市升至纪录高点,估值水平也处于高位,为IPO创造了有利的市场环境。利率仍然在历史低点附近,因此企业对于利用这个时间窗口有一种紧迫感。”

专家们表示,虽然几家“独角兽公司”可能在2018年上市,但助燃市场的将是中小型企业及外国企业的上市。“独角兽公司”是指估值超过10亿美元的企业。据咨询公司CB Insights,全球今年有14家独角兽公司进行IPO,而2016年和2015年分别为八家和10家。其中大多在美国进行。

除了Airbnb和Spotify,文件共享服务公司Dropbox和叫车服务公司Lyft也在2018年可能上市的知名企业之列。优步在2018年上市的可能性依然不大,因该公司在企业治理方面仍面临挑战。这家叫车服务公司估值料超过600亿美元,几年来投资者一直热切期待其上市。安永美洲IPO市场主管Jackie Kelley称,“(2018年)会继续有独角兽公司出现,但并非喷涌而出的一年,而是细水长流型。”

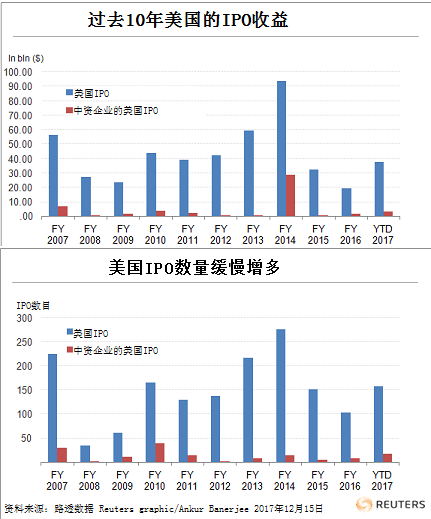

今年将会以159家企业进行IPO收官,筹资规模约为380亿美元。根据路透数据,2014年进行IPO的公司有277年,筹资规模约为930亿美元,是2008-2009年金融危机以来表现最佳的一年。对于寻求在明年上市的外国公司而言,美国将依然是具有吸引力的目的地。2017年在美国各交易所进行的IPO中,约四分之一为海外公司,而这其中唱主角又是中国的公司。

Kelley称,“明年会有坚实的基础,兴趣方面也将浓烈。计划进行的IPO活动相当强劲。”

编辑:赵昊