FX168财经报社(香港)讯 周二(1月2日)亚市午后,英镑(1.3530, 0.0090, 0.67%)/美元位于1.3515附近水平徘徊。

据国外网站poundsterlinglive上周五(12月29日)刊登的分析师James Skinner对欧元(1.2029, 0.0087, 0.73%)/美元走势分析的文章,提出了几大国际知名投行对欧元2018年走势的前瞻性预测。主要内容如下:

资产配置的变化、欧元区经济复苏的强劲以及欧洲央行(ECB)量化宽松计划的结束,这些因素均可能在2018年提振欧元/美元。

接下来的一年,欧元/美元可能会上涨超越1.20,因美国投资者抛售美元,并纷纷涌向欧元区以充分利用其经济的稳步复苏。而欧元在经过意大利选举的障碍之后凭借自身能力进一步走强几乎是不可能的。

对于欧元区的关键问题,市场似乎有坚定共识,预计将在2018年主导欧元区,包括5月的意大利大选,以及欧洲央行(ECB)在上半年量化宽松计划的进展。

对美元而言,市场有更广泛的观点,但也有普遍的悲观看法。美元面临的一大风险是来自“世界其它地区”更快的经济增长,这可能会降低美元和美国资产的相对吸引力。

荷兰国际集团(ING)全球策略师主管Chris Turner表示,“全球经济的蓬勃发展,以及更具吸引力的海外投资选择,将在2018年成为美元的祸根。”

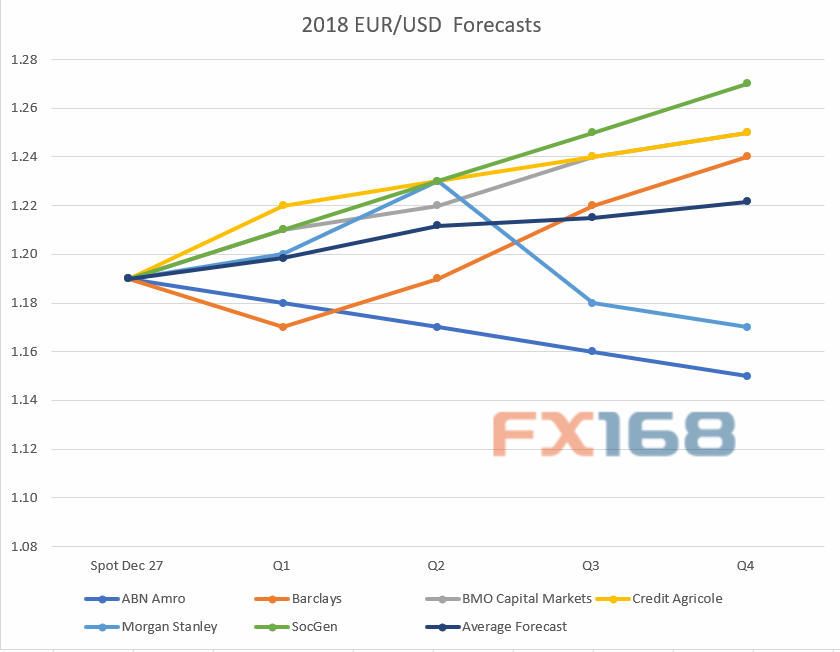

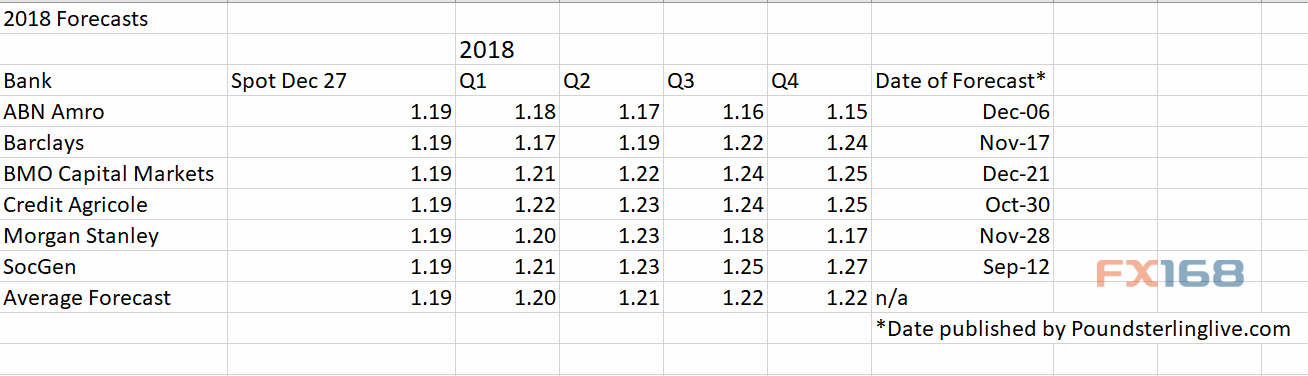

(欧/美2018年预测 来源:poundsterlinglive.com、FX168财经网)

分析师表示,另一个可能令美元承压的因素是通胀的疲软,且通胀预期仍较低。尽管美联储(FED)料将于2018年升息3次,但没有人认为美联储会把美国利率恢复到危机前的水平。

美国总统特朗普的政策是“纸上谈兵式的再通胀”,但许多人对一旦付诸行动会有多大效果产生疑虑。一些人将特朗普的税收改革与当时的里根总统进行比较,认为这是2018年美元升值的理由。

荷兰国际集团的Turner曾称,“他与里根的‘再通胀议程’的比较,以及他在任期内美元的相应升值,都是错误的,因两套改革方案的规模大不相同,而美国经济也与现在的情况截然不同。”

这种低通胀意味着联邦储备利率的最终状态,或者说“终端利率”,很可能会比以前低很多。

蒙特利尔银行资本市场(BMO Capital Markets)欧洲外汇策略主管Stephen Gallo表示,“一旦在收紧或紧缩的过程中经过了第三次行动,则央行就失去了冲击市场的能力,或难以一种主要方式影响市场。”

与此同时,美联储(FED)已经进入升息周期2年了,随着时间的推移,每次升息的美元增量可能会变得越来越小。

就欧元走势而言,多数分析师认为欧元将在2018年上涨,但在5月意大利大选结束后,欧元的上行空间将被限制。

一旦清楚了这一点,交易员们就可以把注意力集中在欧洲央行(ECB)下一步可能采取的行动上。外界普遍预计,欧洲央行将在2018年缩减每月600亿欧元的债券购买计划。

欧洲央行1月份的月度购买量将降至300亿欧元,但市场希望欧洲央行在第三季度结束前完全关闭该计划。

一旦量化宽松政策接近尾声,市场利率应该能够走高,而欧洲央行最终将能够提高其官方利率。

量化宽松对欧元不利,因为它人为地保持低利率,使借贷成本保持在较低水平,以刺激经济活动和通货膨胀。

整体而言,这些因素的组合将会对美元构成压力,并在未来一年支撑欧元。poundsterlinglive网站的所有预估均值均为:欧元/美元2018年上半年升至1.20,2018年底将升至1.22。

(欧/美2018年预测 来源:poundsterlinglive.com、FX168财经网)

北京时间14:15,欧元/美元报1.2020/22。

校对:becky