人民币(6.5054, 0.0000, 0.00%)连续升值的步伐已经戛然而止!

昨天(1月10日), 人民币中间价大幅调贬239个基点,人民币兑美元中间价报6.5207。连续两天,人民币快速贬值了0.5%,美元兑人民币的汇率回到了6.52附近。

此前爆出,央行近期已通知中间价报价行暂停逆周期因子,这一消息引发人民币汇率大幅回落。央行也就“人民币中间价逆周期因子调整”一事进行了回应。不过,关注证券时报的朋友,应该看到早在1月3日证券时报头版就刊发署名评论“不要让人民币升值预期过度膨胀”,呼吁人民币不能再升值了。

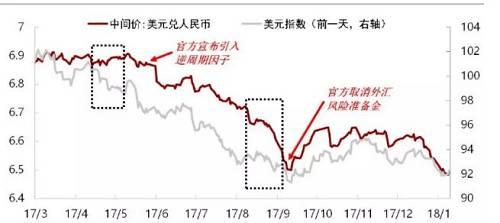

文章见报后,评论如潮。以此论之,可见人民币对美元汇率的6.50关口之重要!恢复贬值方向的正常弹性,更是当务之急。特别是,每一次 “逆周期因子”的变化,都引发了人民币汇率的大幅调整。

如果这轮贬值行情成真,会不会重蹈前一波2015年汇改贬值流失1万亿美元外储的覆辙呢?显然不会,因为现在资本项目管控早已经不是当年。在对外投资的真实性考核要求下,外汇的流出规模已然完全可控。更为重要的是,强化人民币贬值姿态,更容易为中美贸易谈判赢得主动。

什么是逆周期调节因子

根据人民币交易商协会公布的人民币报价的最新中间价公式:

新中间价公式:中间价变动=前一交易日日盘收盘价+一篮子货币汇率变化+逆周期因子(逆周期因子公式未知,不能直接计算)

逆周期因子本身是一个公式,包含一些因子,但是因子具体指哪些指标并没有向市场明确,只有报价行知道。因此逆周期因子是无法直接计算的。

我们再来看看,央行的最新回应,中间价报价模型中计算“逆周期因子”的“逆周期系数”由各报价行自行设定。各报价行会根据宏观经济等基本面变化以及外汇市场顺周期程度等,按照其内部报价模型调整流程决定是否对“逆周期系数”进行调整。

怎么理解这句话?央行的意思是逆周期因子是各个报价银行自己设定的。但是,对于媒体曝出的人民币中间价形成机制中逆周期因子的参数进行调整,并不回应。

央行去年在二季度货币政策执行报告中强调的,“逆周期因子’计算过程中涉及的全部数据,或取自市场公开信息,或由各报价行自行决定,不受第三方干预”。但央行在中间价的设定中仍然有裁量空间:央行对14家报价行的报价进行加权平均后得到每日的中间价,而相应的权重,市场不得而知。报价商会根据最终公布的中间价来“自主”调整其逆周期系数,从而逆周期因子的设定中仍有央行干预之手的影子。

显然,央行出手干预参数很重要,如果参数是零,当然也就调整后相当于不进行逆周期调节。如果参数很大,那么逆周期因子的威力就很巨大。

去年5月份,央行引入逆周期因子调节后,人民币持续贬值走势和市场主体贬值预期显著扭转,人民币兑美元汇率从5月初6.9左右出发,升值加速。自2017年5月26日至9月9日,人民币兑美元在岸和离岸汇率累计升值了近4000基点。人民币汇率指数也止跌回升。至年底兑美元已位于6.5左右。按官方口径计算,兑美元全年市场汇率升值6.72%,中间价升值6.16%。

逆周期因子就是不让市场看底牌

引入逆周期因子的历程,是花费了1万亿美元代价换来的结果。

2014年6月至2017年1月,中国外汇储备由39932亿美元下降至29982亿美元,缩水了25%。两年半的时间里,外汇储备减少了1万亿美元。

著名经济学家余永定:

为了保住人民币汇率,央行消耗了大量“***”。1万亿美元是什么概念?IMF的所有资源一共是6600亿,亚洲金融危机所有国家所动用外汇储备是3500亿。

在外汇市场中,央行本来是一个庄家,外汇市场有多头和空头,两边博弈,庄家收钱。现在的干预政策使得央行成为外汇市场唯一的多头,整个市场都是空头。冒着外汇损失风险跟市场斗来斗去,也是不明智的做法,“没有必要在敌人还距离很远的时候消耗过多的***,当兵临城下时,反而会弹尽粮绝。”

2015年,为了让人民币更快加入SDR,央行在“8·11汇改”初期一度放弃了汇率中间价管理,让人民币兑美元汇率中间价与前一日收盘价“贴合”,相当于实现人民币汇率自由浮动。然而此后,人民币兑美元汇率在短期内大幅贬值,外汇储备急速下降。

在外储急降压力下,2016年起央行调整人民币中间价定价模式。做市商向中国外汇交易中心报价时,参考目标变成了“上一交易日收盘价+一篮子货币汇率变化”。

然而顺周期情绪仍在左右汇率市场。2017年前5个月,美元在国际市场贬值形势下,人民币兑美元汇率升值却很缓慢,升值幅度在2%-3%。而人民币汇率指数依然下跌,从最高值95.25跌至92.26。

最终,央行在5月26日引入逆周期因子,以对冲市场情绪而放大的单边市场预期,人民币兑美元汇率中间价的形成机制将变为“前一交易日日盘收盘价+一篮子货币汇率变化+逆周期因子”。

汇率之忧,不在于汇率本身

人民币汇率稳定在短期内不是问题,至于贬值多少,仍然可以在严格控制范围之内。毕竟现在人民币国际化步伐有所弱化,汇率走向自由浮动仍然遥远,外汇管制趋向严格,都使得汇率管控更加容易。

从2017年逆周期因子之后,人民币汇率上涨,到外汇储备稳定在3万亿美元上下,海外投资收缩明显都能窥见一二。汇率和资本管控不是问题。但是中长期看,“季孙之忧,不在颛臾,而在萧墙之内。”汇率之忧,在于中国的资产价格,而不在于汇率本身。有资产泡沫的担忧,就会加大资金流出的压力。

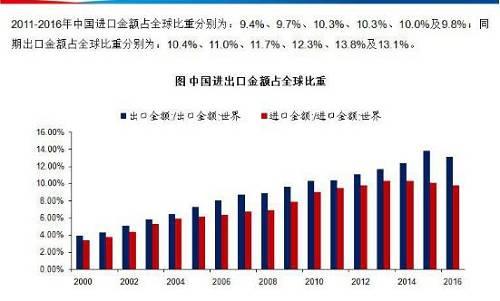

从贸易情况来看,美国今年有望再次成为全球第一大贸易国,而中国可能继续屈居第二。

人民币汇率与出口存在着显著的相关关系。人民币贬值有利于出口的增加,人民币升值则会抑制出口的增加。统计数据上看,人民币对美元汇率领先于出口增速6~10个月。如果这个关系继续成立,中国的外贸出口增速下滑的可能性很大,而2017年经济增长超预期背后主要是外需支撑,一旦出口放缓,势必会挤压国内经济增速。

从资产价格看,汇率和资产价格两者本身就是个跷跷板,汇率有压力,最不应该的就是刺激资产价格,资产价格上来了,会给汇率带来更大的压力。

国内居民财富近乎80%集中在房地。楼市价格在经过2016年和2017年暴涨之后,资金出逃的动力更足。本来一套房只能换50万美金,现在能换100万,这就直接导致外汇相对人民币规模减少一半。而且楼市不仅是蓄水池,还会派生更多的货币。由此看,外汇管制力度在中长期时间内都难以放松。