本文来自微信公众号“文话宏观”,作者为张文朗,周子彭,文中观点不代表智通财经观点。

比特币凭借着“新技术”创造了大量财富“神话”,但比特币本身能否成为“货币”仍有争议。比特币的一些先天特性正阻碍其成为真正便利的货币。但比特币从几年前不到1美分,到目前1万美元左右,造就了众多财富“神话”。现在比特币价格剧烈波动,那未来投资比特币还会赚吗?

比特币有“类传销”的嫌疑。传销金字塔的上下级关系是按照吸收人头的多寡来确定。而比特币市场中,金字塔关系是按照比特币持有比例来确立。原始持有大量比特币的少数地址,构成了比特币“类传销”的金字塔顶层,而少量持币的其他投资者构成其下一层。这种金字塔的上下层级关系受到比特币总量固定并且无限细分的特性所固化。比特币理论上的“无限”可细分性,保证了金字塔层级的“无限”延展性。初始购买少量比特币的投资者成为“类传销”金字塔关系的底层。比特币的金字塔式的持有架构保证新投入比特币市场的资金按比例流入到了金字塔顶层。

如果各国不协同监管,比特币的“类传销”属性恐怕还不会消失。比特币的金字塔层级越累越高,流入的现金数量也会越积越大,金字塔顶层所获取的现金财富就会持续增长。由于比特币“类传销”属性的存在,当其价格进入低谷,往往就又成为比特币金字塔底层关系新一轮重构的机会。

一、比特币的造富神话

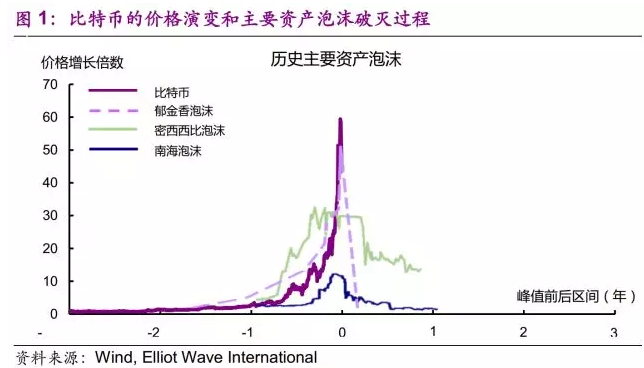

比特币自2009年诞生以来,已由发行时的不到1美分一个比特币涨到当前1万3千美元一个,2017年12月达到了短期的峰值,最高突破19000美元每个。与历史主要资产泡沫(郁金香、南海、密西西比泡沫)相比,比特币的造富能力有过之而无不及。当前比特币价格距2017年高点已经跌去一半,那究竟如何看待比特币的价格走势呢?

二、比特币的“货币”属性争议较多

尽管比特币本身可以作为一种“计价商品”。但是比特币本身能否担任扮演合格货币的角色存在着巨大的争议。除了政府无法忍受比特币替代法币、币值波动浮动大、容易被操纵等因素以外,比特币自身的一些特点,比如“通缩性”和“去中心化”等,也阻碍其成为合格的货币。

“通缩性”会限缩比特币的交易

比特币存在2100万总量的上限。在持续增长的经济中,如果比特币被接受成为交易货币,那么比特币就是一种通缩货币。以比特币作为计价单位,普通商品的价格将会逐渐下滑。

当交易中同时存在其他通胀性的货币(比如现今大多数国家的法币),比特币相对而言成为“良币”。交易市场中劣币驱逐良币,消费者使用比特币交易远远不如使用其它“通胀”型货币交易来得划算。举个极端的例子,几年前花费10000个比特币购买的一个披萨,现在只要0.001个比特币。有前车之鉴,现在大概不太再会有人愿意用比特币来购买披萨。

由于自身的通缩特性,使用比特币进行合法交易的总规模很可能受到限制。

“去中心化”带来低效率

比特币的一大卖点,就是去中心化的记账功能解决所谓的信任问题。但这天然就产生一个效率问题,如果一个会计可以记好的帐,我们真的需要1000个会计来记么?

比特币的交易需要持有者利用他的私钥对前一次交易和下一位所有者的公钥签署一份随机排列的数字签名,再将此数据签名制作为交易单广播全网。

此外,交易还需严格的验证来确保发起方、接受方的身份。交易在用户之间传播,并在接下来10分钟内被比特币网络所确认。伦敦大学学院的研究表明,43%的比特币交易在30天后都无法被记录在链,当一个节点收到一个区域链,必须要对整个区块内的所有信息进行验证。如果比特币以后成为交易的主流媒介,由于每10分钟内能被认证的交易数量有限,大量的交易就必须排队等待“打包”进入区块账本中,交易拥堵将大幅降低比特币的交易效率。

为了维持信任问题,比特币日益增长的能耗和生产成本导致了社会资源的浪费。虽然矿工是驱动比特币网络去中心化最重要、最核心的一环。但比特币总量受算法控制,随着挖矿成本升高,越来越多的矿工可能将手续费收入作为主收入。为了维持信任问题,需要存在大量的矿工,因此每一笔交易都需要支付矿工一定数量的手续费,这增加了比特币的交易成本,降低了使用比特币进行交易的效率。

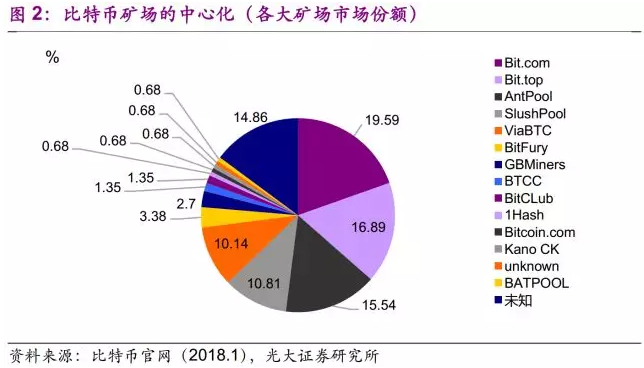

去中心化和经济效率是矛盾的,市场的力量也在逐渐扭转这一点。实际上,随着ASIC矿机的引入,比特币挖矿已经从个人分散式挖矿进入至大型矿场运作时代,产生了中心化的趋势。这其实也说明比特币所谓的“去中心化”很可能并不完美。

对比特币的讨论很多,但对比特币进行估值时,我们认为不应该忽视比特币的“类传销”属性。

三、还会赚么?看看“传销”就知道

比特币自身存在各种各样的问题,但为什么有人还会因此赚的盆满钵满?其实我们只要看看传销运作形式,就会发现虽然隐秘,但比特币似乎具有与传销相似的组织架构。

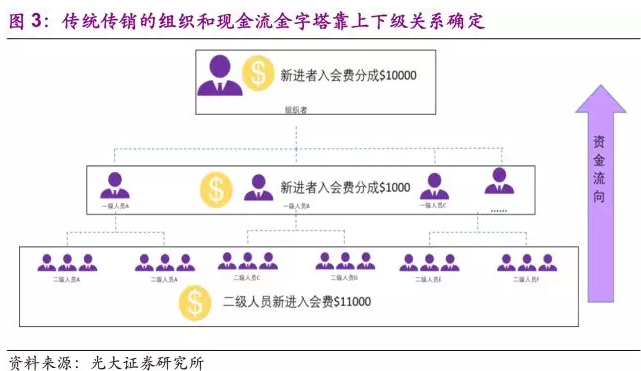

对于传销而言,每一层的参与者必须通过发展下线、形成金字塔型的上下级关系,才能获取下级流转上来的现金利益。下线人员直接或间接缴纳的费用,从金字塔底层流向高层,形成了高层收入的现金流。现金流的分配则按照每层级控制的下线数比例进行分配,下线越多分配的比例也就越大。传销系统要想维持下去,参与底层传销的人员就需要不停发展新的下线。金字塔累积的越高,流入金字塔顶层的现金流也就越多。

传销靠拉下线来确立金字塔层级关系,而比特币靠持有比例确定金字塔层级关系。传统传销依靠上线积极发展下线形成自下而上的现金流,并依靠层级关系来决定现金流的分配比例。而比特币持有者不停吸引新投资者入市,也为了获取自下而上的现金流。这种现金流的分配方式与传销的金字塔结构雷同。比特币的金字塔层级关系不再依靠拉人头,而是依靠比特币的持有比例,持有比特币越高所处层级也就越高。

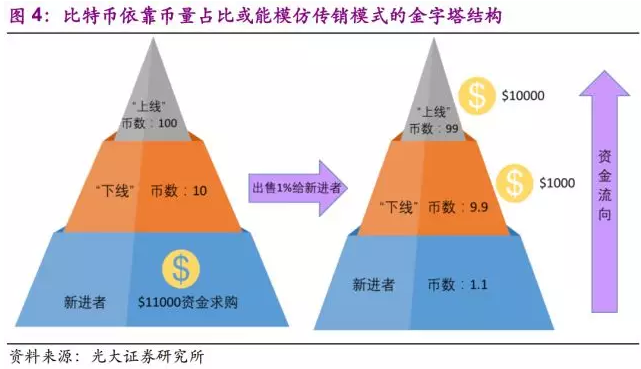

比特币的两大特征保证了其“类传销”性质:总量固定和无限可细分性。如果初始比特币币主持有高比例比特币,那么他就可以牢牢把握金字塔顶层的位置。我们使用图4来说明,为什么比特币的顶层币主利用占币优势,可以构建与图3类似于传销模式的现金流。在图3中,我们假设传销系统有三层,第三层是新进入的传销人员,贡献$11000现金的入会费。这笔钱按照层级关系在第一层和第二层中进行分配,我们这里假定第一层级和第二层级的分配关系是10:1。那么第一层级传销者就会获得$10000的现金收入。

而在图4中,我们假设第一层比特币持有者具有100个比特币,而第二层比特币币主只有10个币。如果所有人使用同样的策略(我们姑且称之为传销策略),即每次只出售自己所持币量的1%。那么第一层级售出了1个比特币,第二层级售出了0.1个比特币,而新进者购买了上游释放的1.1比特币共支付了$11000的现金,而其中$10000流入了第一层级的持币者口袋,$1000流入到了第二层级的持币者口袋。而新来的币主构成了比特币传销金字塔的第三层级。

那么,顶层的比特币币主会丢失“传销金字塔”中的顶层地位么?由于比特币总数量是固定,这就保证了顶层币主的地位非常稳固。假设当前第一层级持有市场上40%的比特币,那么使用传销策略每年卖出1%持有量的比特币,即便过了20年,第一层级币主仍然持有33%的比特币。“传销金字塔”顶层的架构很难被打破。而这20年,新增比特币购买者提供的现金则源源不断地涌入到顶层币主的账户中。

上面,我们描述了比特币理论上与传统传销结构的相似性。那么实际中比特币的金字塔层级差别大么?根据2018年1月份BitInfoCharts的数据,我们在图5中描绘了比特币实际的占比金字塔,与理论上的推演相似。

比特币在创建初期,部分参与者就预先持有了绝大比例的比特币,迅速确立了其在比特币金字塔的顶层位置。原始的持币者,可以通过宣传比特币的高收益性、区块链的跨时代性,来吸引新加入者购买其抛出的少量比例的持有份额。微乎其微的持有份额意味着新加入者们几乎不具话语权,在占比金字塔中层级较低,类似于传销的“下线”人员。

同传销行为还有相似之处的是,比特币的崩塌并不会让顶层人员的已得财富消失。一旦市场对比特币背后的价值属性产生怀疑,比特币市场价格会大打折扣。然而比特币泡沫破裂,并不会减少比特币的“上层”已经得到的现金存量,真正蒙受损失的是新购入比特币的“下线成员”。 比特币与传销的相似性体现在现金流的利润分配上。如果比特币持有者的售卖遵循 “传销”策略,那么比特币新购买者的现金,会按照比例分配到金字塔的各个层级,在币数占比上有绝对优势的“上层”会攫取绝大多数的新进者的购币资金,与传销的利润分配类似,即绝大多数资金流向“上层”。如此循环往复,高昂的比特币价格吸引更多的投资者加入市场,再一次推动比特币价格攀升。而新加入者们购买的实际比特币数量却不断降低,新的金字塔底层不断出现。

总之,从盈利模式上,比特币似乎跟传销有类似之处。比特币可以赚钱,但可能不是基于比特币会改变世界货币体系本身,而基于越来越多相信这个升值故事和愿意投资的人。当然如果全球政府始终无法通力合作,那么这个故事或许会长期演绎下去。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。

责任编辑:张伟