环球外汇2月23日讯--以某些标准衡量,近来市场波动率飙升状况为有史以来最为剧烈之一,但其对几个月后投资者回报的影响却是为零。真的为零。

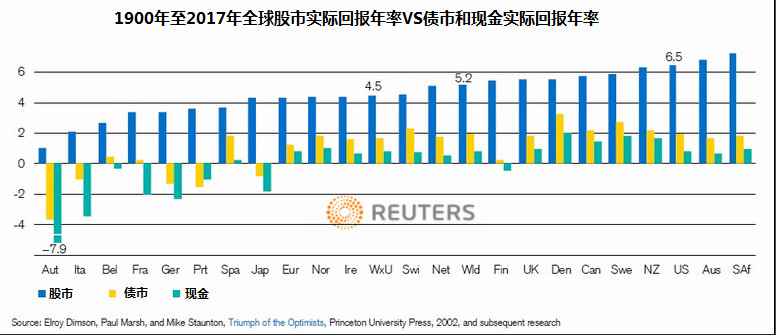

这是依据瑞士信贷(Credit Suisse)年度全球投资回报展望而得出的结论。这份250页的巨作分析了自1900年以来的世界投资趋势,可谓长期市场模式方面的“圣经”。他们的建议是坚持下去,挺过眼前这次动荡,静候股市重拾涨势。过去118年股票的平均表现始终都比债券和现金要好。

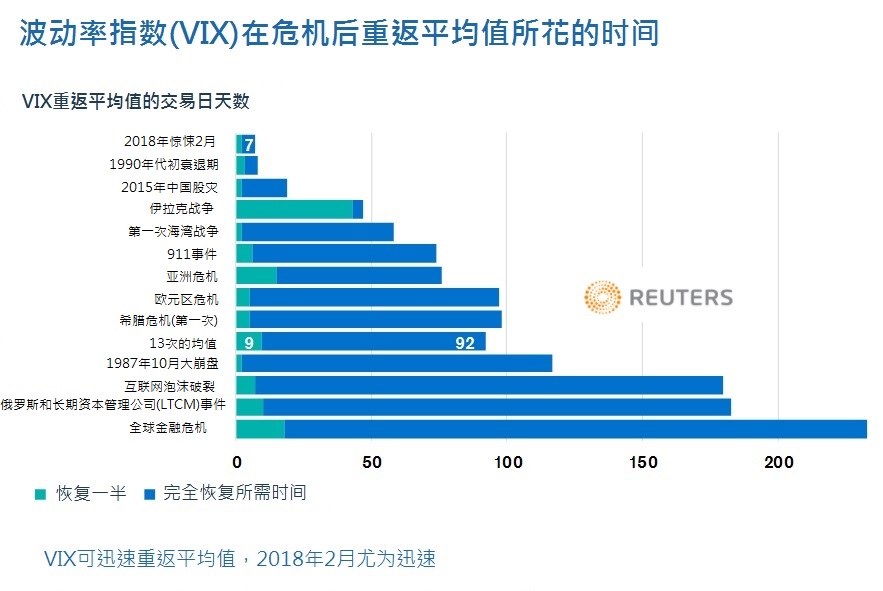

事实上,本月稍早让全球股市蒸发掉4万亿美元市值的这次动荡,已经在消退。这项研究发现,在今年“惊悚2月”之后,波动率指数(VIX)只花了七个交易日便重返平均值。1986年以来,危机导致美国股市隐含波动率飙升的情况有13次。该项研究发现,今年2月这次是波动率回归均值最快的一次。这13次平均需要的时间是92个交易日。

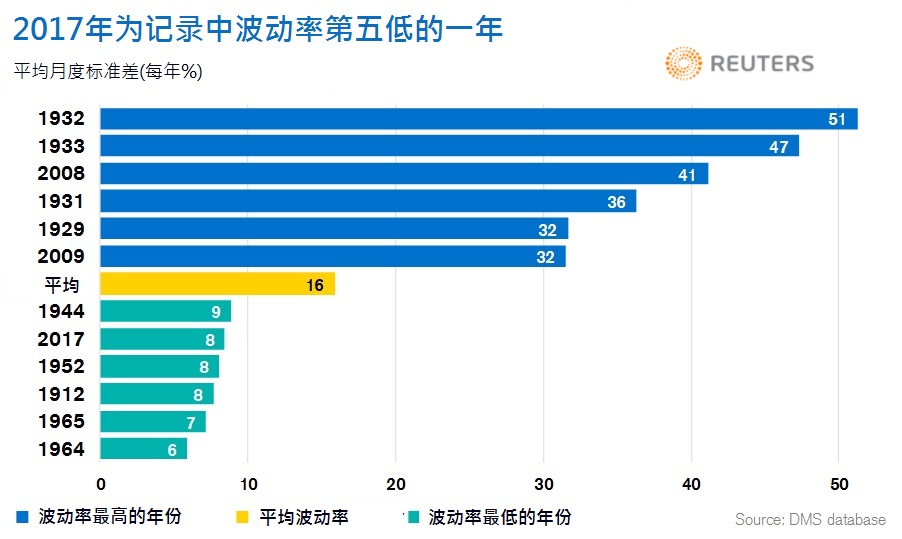

有华尔街“恐慌指数”之称的波动率指数(VIX)长期平均值是20%。该指数之前多月均处于约10%甚至更低的纪录低位。根据该报告,2017年为记录中波动率第五低的一年。

但2月5日VIX录得最大单日涨幅并突破50%,为2008年危机以来第二次出现这种情况,全球股市重挫10%,突然之间,危机过后期间市场不断创新高的“金发女孩”时代以及波动率超低时期可能行将结束。但瑞士信贷研究显示,历史经验表明情况并非如此。这次隐含波动率跳升,可以相当准确地预示未来一个月、两个月、甚至三个月的实际波动率,但对于三个月之后的实际波动率则无参考意义。

这份报告的共同作者Paul Marsh表示,“波动率提醒人们股市有风险...但也不必真的太在乎波动率变动,VIX并不能预测回报。”该研究显示,未来一年股市回报与上一周的VIX变动没有相关性。衡量相关性的一个统计指标被称作“R方”,该指标为零时表示没有相关性,为1时表明100%相关。Marsh说:“我想这是我们所做的回归(分析)中,首次得出R方为0.000,意味着完全不相关。”

自1986年以来,VIX较前周至少上涨20%这样的小插曲出现过197次,有87次涨幅超过30%,涨幅超过40%和50%的分别有46和22次。报告显示,随后一年美股回报率分别为12.6%,10.8%,10.2%和12.5%。

在市场突然出现波动时,投资者或许应该记住这一点,但如Marsh指出的那样,他们本能地会寻求避险。本月稍早便是这种情况,据美林美银,截止2月7日一周,共同基金投资者从全球股票基金撤资306亿美元,规模创纪录。不过如果你着眼长线,那么相较债券或者现金,股市还是一个相对不错的押注,但这并非意味着未来几年回报率会上升,事实上,实质利率偏低应会压低回报。

自1900年以来,该研究报告追踪的22个国家的股市表现都好于债市和现金。自1900年以来全球股市每年的实际回报年率为5.2%,债市和现金则分别为约2%和0.9%。股票风险溢价(即股票实际回报率减去现金实际回报率)自1900年以来平均达4.3%左右。但此项研究显示,未来20年该溢价料将降至3.5%左右。报告指出,“当实质利率处在低位时,预期回报也会降低。”

编辑:赵昊