标题:未来一年美元或呈N型走势

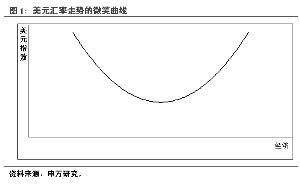

官 兵/图 从中短期来看,美元汇率的变化存在微笑曲线的规律。在该曲线的不同阶段,美元汇率会呈现不同走势。在曲线的最左端,在全球经济表现很差的时候,由于资金的避险需求增加,对美元的需求随之增加,会导致美元走强。2008年4月-2009年2月的美元走强,就主要和对风险的厌恶导致的美元需求增加有关。在曲线的最右端,当美国经济表现很好的时候,由于预期美联储会加息

伴随着年底美元汇率的强劲反弹,现在又到了一个判断美元汇率的关键时间点。我们认为,美元汇率变化将遵循微笑曲线的规律,而目前在微笑曲线的右侧,好于预期的美国经济表现和与之伴随的加息预期将推动美元升值。而从战略上讲,美国要重振经济,需要较低的美元,这将抑制美元的过分强势。总体上,我们认为美元从超跌的状况修复之后,将维持区间震荡格局,全年呈现N型走势。

在美元修复向上阶段,大宗商品价格涨势可能会受到抑制。而伴随着美元的再次回落,大宗商品价格有望再拾升势。美元汇率的走势也将决定人民币升值节奏,考虑到美元先升再稳的走势,明年人民币升值的节奏可能是先慢再快。

决定美元汇率的微笑曲线

影响美元汇率的因素很多,由于汇率取决于货币供求力量的对比,所有影响货币供求的因素,例如相对经济增长率、通货膨胀率、国际收支、相对利率、市场情绪等都对汇率有影响,但是从美元变化的历史看,在不同的阶段,主导美元汇率波动的因素不同,很难用一个单一的理论来解释美元变动。从目前大的政治经济格局看,美国经济要重振增长,扩大就业,相对较低的美元比较符合美国的利益。从美国经济占全球GDP的比重来看,正在不断降低,这也决定了美元的国际地位会不断降低。这两个方面的结合,决定了在相当长的一段时间内美元会维持历史上较低的水平。这是我们观察美元汇率走势的一个大前提,在这样的大前提下,美元汇率的涨跌取决于决定其走势短期因素的波动。

通过总结次贷危机以来美元汇率的影响因素,我们认为从中短期来看,美元汇率的变化存在微笑曲线的规律(见图1)。在该曲线的不同阶段,美元汇率会呈现不同走势。在曲线的最左端,在全球经济表现很差的时候,由于资金避险需求的增加,对美元需求增加,会导致美元走强。2008年4月-2009年2月美元走强,主要和对风险厌恶导致的美元需求增加有关。在曲线的最右端,当美国经济表现很好的时候,由于预期美联储会加息,美元也会走强。2009年12月以来美元走强主要和这个因素有关。在曲线的中间,当经济处于两者之间的状态时,美元会处于相对弱势。

未来一年美元或呈N型走势

按照这一规律,未来3个月之内美元有望继续上涨。第一,经济相对表现有利于美元。我们预测美国4季度经济增长率可能接近4%,将明显高于3季度2.2%的水平。更重要的是就业市场会继续改善,对于美联储加息的预期会进一步增强,这将对美元形成进一步的支撑。第二,资金风险偏好的改变,有利于美元走强。迪拜债务危机、欧洲主权信用的问题,使得机构开始担心违约风险问题,这使得资金回流的可能增加,这也将使得对美元的需求增加。在2009年的前3个季度里,美国国内的投资者对海外市场投资的猛增,很可能是市场上美元供给泛滥的主要原因。同期海外投资者,不论是央行也好,还是民间的共同基金等也好,对美元资产的配置比例其实变化并不大。目前的数据显示,美国投资者可能会调整配置,这也将对美元形成新的支撑。第三,欧洲经济相对较弱,也使得美元相对走强。美元汇率主要取决于美元和欧元的双边汇率。从目前情况看,欧洲4季度的经济增长会明显放慢,这对欧元不利。欧元现在兑美元的汇率是1.42左右,与对欧元/美元的内在汇率预测1.25还有距离,因此美元上涨在价格上还有空间。

相对经济表现、相对利差有利于美元,这是我们对2010年美元汇率走势的基本判断。但是这一判断在4月份会再次受到冲击。尽管还很难下定论,我们认为这一冲击可能来自4月份公布的美国季度经济增长率低于预期,使得大家对政策退出之后的美国经济再次产生怀疑,担心美联储不会加息。假如是这样的话,美元会经历3个月左右的回调。在市场重新建立起对美国经济的信心之后,美元再从底部回升。总体上看,未来12个月之内美元汇率将呈现N型走势。

商品价格与美元走势将唱反调

美元汇率主要通过两个机制来影响大宗商品价格走势。一是通过资产的再配置。从广义上看,美元作为一种货币,和大宗商品在资产配置中具有一定的替代性。如果美元贬值,出于保值增值的目的,会有更多的资金流向商品,这将推动商品价格的上涨;反之,如果美元升值,资金会从商品流向美元,商品价格可能因此回落。二是通过标价货币的机制。由于世界上绝大多数商品仍然以美元标价,美元汇率的变化将直接引起以美元标价的商品价格的变动。为了保证本币表示的销售收入的不变,当美元贬值时,大宗商品价格会上涨。当美元升值时,大宗商品价格会下跌。从上面的分析看,美元和大宗商品价格走势的关系比较简单,即美元升值,大宗商品价格下跌,美元贬值,大宗商品价格上涨。尽管上世纪80年代曾经出现过美元汇率升值、大宗商品价格上涨,美元汇率贬值、大宗商品价格下跌的情况,但是由于随着大宗商品金融属性的增强,上世纪90年代中期以来,大宗商品价格走势和美元汇率走势基本上相反。按照这样的逻辑,美元汇率低位震荡总体上有助于大宗商品价格上涨。如果明年美元汇率呈现N型走势的话,大宗商品总体上将呈现先抑后扬再抑的走势。

人民币汇率升幅或趋稳

自从2005年7月汇改以来,人民币的汇率制度是以市场供求为基础,参考一揽子货币进行调节,有管理的浮动汇率制。在这样的汇率制度下,人民币汇率的变化主要决定于两个方面:一是人民币对美元汇率的变化、二是美元汇率对其它货币汇率的变化。尽管已经改变了过去严格盯住美元的汇率制度,但是我们发现美元汇率变化仍然对于人民币汇率有重要影响。在过去的一年中,由于美元总体上维持了贬值的态势,人民币有效汇率也相应随之贬值,这在一定程度上提高了我国出口产品的竞争力,但是也使得人民币对其它货币低估的压力增加。从目前的情况看,尽管仍存在变数,美元触底回升应该是大概率事件,这将在一定程度上纠正人民币对其它汇率失衡状况。

而国家在考虑人民币汇率政策时必需考虑的一个变化,即伴随着出口的恢复,人民币汇率应恢复因保增长而中断的重估之路。但是考虑到美元汇率的变化,人民币对美元双边汇率的升值幅度不宜过大,宜保持在3%左右。同时在升值的节奏上应考虑到美元汇率的走势,明年1季度美元升值的幅度可能会比较大,相应人民币升值幅度宜小,2季度美元汇率可能会趋稳,人民币升值幅度可以适度加大。

国内流动性依然宽松的概率大

一国流动性的充裕程度,主要可以由货币供给量来反映。根据货币供应量的表达式:M=B*m。货币供给量的大小与基础货币和货币乘数密切相关。由于人民币目前尚不可自由兑换,美元汇率的变化对国内货币供给的影响,主要通过影响外汇占款和基础货币来体现。美国当前利率处于0-0.25%的低水平,美元属于仅次于日元的最便宜的货币,是套息交易的主要货币,也是流入中国热钱的重要来源。美元的走势直接影响流入中国的热钱规模,进而影响到我们对流动性的判断。

伴随着美国经济超预期的复苏、失业率的回落以及美联储态度的改变,市场对美国加息的预期逐渐增强,这可能对美元汇率形成支撑。如果美国加息推动美元汇率持续大幅度回升,热钱的流入规模可能放慢,可能使得流动性更加紧张。反之,如果美国加息对美元汇率的影响只是暂时的,在阶段性升值之后美元汇率总体上仍处于低位的话,资金流动的格局不会有实质性变化,流动性依然会比较宽松。从目前情况看,弱美元似乎更符合美国重振增长的需要,我们认为后者出现的可能最大。

总体上看,一方面受信贷控制的影响,货币乘数有所回落,这将不利于货币供应量增长。另一方面,出口好转及人民币升值预期将导致热钱流入增加等因素,都将引起外汇占款增加,外汇占款的增加将导致基础货币的投放增加,这将有利于货币供给量的增长。综合来看,我们认为基础货币投放增加不足以完全抵消货币乘数下降对货币供给的不利影响,货币供给量增速总体上将下降到18%左右。当然考虑到流动性在不同市场之间的非均衡分布,这并不意味着证券市场和房地产市场的资金就必然紧张。就未来6个月而言,如果美元先升后稳,人民币汇率先稳后升的话,证券市场、房地产市场的资金面可能会呈现先紧后松格局。